Inhaltsverzeichnis

ToggleDu überlegst mit ETFs für das Alter vorsorgen und stellst Dir die Frage, ob ETFs dafür der richtige Weg sind? Dann ist dieser Artikel genau der Richtige für Dich. Ich kläre hier die Fragen, für wen sich ETFs zur Altersvorsorge eignen. Zudem teile ich, welche konkreten ETFs für die Altersvorsorge am ehesten geeignet sind und wie Du in diese investieren kannst.

Warum fürs Alter privat vorsorgen?

Die Rente allein reicht heutzutage nicht mehr, um den Lebensstandard im Alter halten zu können. Das durchschnittliche Rentenniveau sinkt seit Jahren kontinuierlich und die Rentenlücke wird stets größer. Die gesetzliche Rente beträgt mittlerweile durchschnittlich weniger als 50 % des letztens Nettoeinkommens.

Daher ist es heute umso wichtiger neben der staatlichen Rente auch noch privat vorzusorgen und sein Geld zu investieren. Ansonsten sind im Alter erhebliche Abstriche beim Lebensstandard notwendig. Damit muss fast jeder heutzutage für das Alter privat vorsorgen.

Für wen eignen sich ETFs als Altersvorsorge?

ETFs sind an der Börse gehandelte Indexfonds. Die Abkürzung ETF steht für Exchange Traded Funds. Dabei wird die Wertentwicklung eines Index, beispielsweise des Deutschen Aktienindex (DAX), nachgebildet. ETFs werden passiv durch die festgelegten Kriterien des Index gemanagt. Dadurch sind sie für viele Anleger eine attraktive Alternative zu anderen Fonds-Produkten, die aktiv von einem Fondsmanager verwaltet werden und durch höhere Kosten teurer sind.

Ein weiterer großer Vorteil von ETFs ist, dass du mit einem einzigen ETF bereit breit diversifizieren kannst. So kannst du in hunderte oder sogar tausende Unternehmen verteilt auf etliche Länder investieren. Die breite Streuung reduziert das Risiko, welches beim Investieren in einzelne Aktien vorhanden ist.

Du kannst in ETFs zum Beispiel durch sogenannte ETF-Sparpläne investieren. Dazu muss nur einmal ein Sparplan eingerichtet werden und dann wird automatisch in regelmäßigen Abständen mit einer festgelegten Summe in diesen ETF investiert.

Doch wie wir alle wissen, spielt das Leben nicht immer so, wie man es plant: Benötigst du die laufenden Investitionen einige Monate lang für andere Ausgaben, kannst du die Sparraten flexibel anpassen oder pausieren.

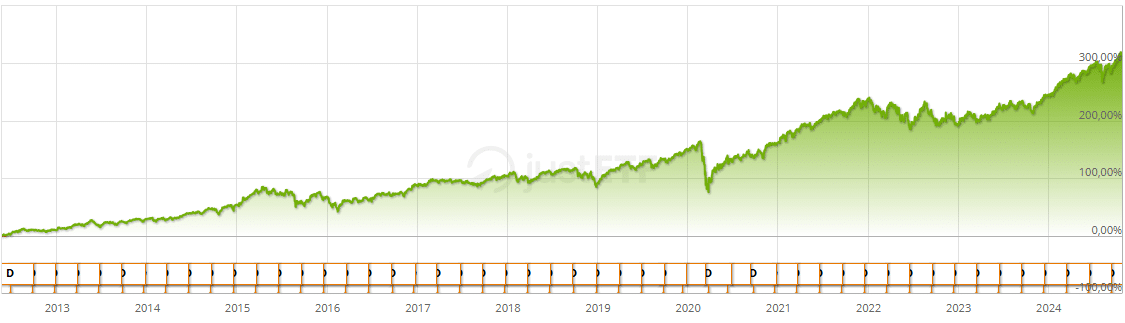

Aktien-ETFs unterliegen kurzfristig auch mal größeren Schwankungen und es kann auch vorübergehend zu Verlusten kommen. Bei einer langfristigen Anlage am Aktienmarkt sind allerdings Renditen von 8-10 % pro Jahr durchaus realistisch und in der Vergangenheit bereits erreicht worden.

Für Anleger mit einem langen Anlagehorizont, die die volle Verantwortung für ihre Geldanlage übernehmen und diszipliniert über Jahre investieren, ist ein ETF als Altersvorsorge durchaus geeignet.

Ist die private Altersvorsorge mit ETFs steuerlich absetzbar?

Einzahlungen in die ETF Altersvorsorge sind steuerlich nicht absetzbar und werden auch nicht staatlich subventioniert. Dafür hast du Im Gegensatz zu vielen anderen Produkten zur Altersvorsorge jederzeit die Verfügungsgewalt über deine Geldanlage.

In der Ansparphase hilft der Sparerpauschbetrag, um Steuern auf Ausschüttungen oder die Vorabbesteuerung zu vermeiden. Der Sparerpauschbetrag ist aktuell 1.000 Euro im Jahr für Alleinstehende und 2.000 € für Eheleute. Während eines großen Teils der Ansparphase müssen so keine Steuern entrichtet werden.

Gewinne, die du bei der Entnahme realisierst, sind steuerpflichtig. Sie werden aktuell mit der Abgeltungsteuer (plus Soli) abgegolten. Auf keinen Fall musst du Steuern auf die gesamte Entnahme zahlen, denn ein Teil des entnommenen Geldes ist von dir investiert worden. In der Zwischenzeit aufgelaufene Verluste werden außerdem verrechnet.

Da du im Alter üblicherweise weniger steuerbare Einkünfte hast als in der Phase der Erwerbstätigkeit, könnten Grundfreibetrag und Steuerprogression deine Steuerlast sogar unter den Satz der Abgeltungsteuer drücken. In diesem Fall lohnt es sich die Kapitalerträge in der Einkommensteuererklärung anzugeben und eine Günstigerprüfung durchführen zu lassen.

Rentenversicherung mit ETFs

Eine Alternative zu einem klassischen ETF-Sparplan könnte aus steuerlicher Sicht auch eine fondsgebundene Rentenversicherung sein. Mittlerweile gibt es auch von einigen Anbietern Rentenversicherungen, die das Geld in ETFs und nicht in teure aktiv gemanagte Fonds investieren.

Die Rentenversicherung hat den Vorteil, dass in der Ansparphase keine Steuern anfallen. Auch nicht, wenn Du das Geld im Rahmen des Vertrages von einem ETF in einen anderen umschichtest. Bei der Auszahlung können unter bestimmten Voraussetzungen auch steuerliche Vorteile genutzt werden. Das hängt unteranderem on der Laufzeit des Vertrags, dem Alter bei der Ausschüttung und noch ein paar weiteren Kriterien ab.

Hierzu ist es wichtig im Einzelfall zu schauen, ob sich die Steuervorteile lohnen und ob die aufgegebene Flexibilität es wert ist eine Rentenversicherung zu wählen.

Welcher ETF eignet sich für die Altersvorsorge?

Es gibt tausende von ETFs, aus denen du wählen kannst. Doch welcher ist der richtige für die langfristige Altersvorsorge über Jahrzehnte?

Du solltest auf jeden Fall einen ETF auswählen, der eine möglichst breite Diversifikation über verschiedene Branchen, Länder und Währungsräume bietet. Das schließt damit also schon mal Branchen- und Länder-ETFs aus.

Es sollte ein ETF sein, der bestmöglich den weltweiten Aktienmarkt abbildet.

Und hierfür gibt es zwei Indizes von zwei verschiedenen Anbietern, die hierfür mittlerweile der Standard sind:

Einmal der FTSE All-World Index, der von einem Tochterunternehmen der London Stock Exchange kommt.

Und der zweite Index ist der MSCI All Country World vom US-Finanzdienstleister Morgan Stanley Capital International.

Beide Indizes decken mit rund 3000 Aktien aus über 40 der wichtigsten Länder einen Großteil des weltweiten Aktienmarktes ab.

Mit der Investition in einen ETF, der einer der beiden Indizes abbildet, kannst du langfristig nichts falsch machen.

Die beliebtesten und größten ETFs in dem Bereich sind von Vanguard, die als Pioniere insbesondere in den USA aber auch auf der ganzen Welt ETFs bekannt gemacht haben. Ihre beiden ETFs auf den FTSE All-World haben gemeinsam ein Fondsvolumen von 17 Milliarden US-Dollar.

Der einzige Unterschied zwischen den beiden ist, dass der eine die Dividenden der Unternehmen an den Investor ausschütten, während der andere wieder automatisch die Dividenden reinvestiert.

Ab wann sollte man mit der ETF Altersvorsorge beginnen?

Je früher man das Sparen mit ETFs für die Altersvorsorge angeht, desto mehr Vermögen kann man aufbauen. Und vor allem desto weniger Geld muss selbst investiert werden, um das Sparziel zu erreichen. Nehmen wir nur mal an, dass du für die Rente 250.000 € Vermögen aufbauen willst.

Wenn Du 30 Jahre Zeit hast, musst du rund 210 € pro Monat und 76.500 € insgesamt dafür investieren.

Wenn Du nur 5 Jahre später startest und dadurch nur noch 25 Jahre Zeit hast, sind es schon 310 € pro Monat und 95.000 € insgesamt, die du investieren müsstest.

Wohlgemerkt, um das gleiche finanzielle Ergebnis zu erzielen.

So startest du deine Altersvorsorge mit ETFs

Schritt 1: Depot eröffnen

Um in ETFs investieren zu können, benötigst du ein Depot bei einer Bank. Darüber hast du dann den Zugang zur Börse und kannst die Anteile kaufen.

Das Wichtigste bei der Auswahl des richtigen Depots sind die Gebühren und der angebotene Support, wenn es mal zu Problemen kommen sollte. Am besten vergleichst du vorher online die gängigsten Anbieter von Depots.

Ich selbst bin seit Jahren bei der Consorsbank und empfehle diese auch gerne weiter.

Schritt 2: ETFs auswählen

Im zweiten Schritt geht es darum den für dich passenden ETF auszuwählen. Ich nutze hierfür das Portal justETF, wo du ganz leicht nach den verschiedensten Kriterien filtern und suchen kannst. Dieses Portal habe ich auch dazu genutzt, um die vorher genannten ETFs von Vanguard zu finden.

Achte bei der Auswahl des passenden ETFs vor allem darauf, dass er ein ausreichendes Fondsvolumen von mindestens 100 Millionen oder mehr hat. Ansonsten besteht die Gefahr, dass ein zu kleiner ETF vom Anbieter vielleicht irgendwann aufgelöst wird. Und du durch die Auflösung ungewollt Steuern auf die aufgelaufenen Gewinne zahlen musst.

Du brauchst zum Investieren auch noch die Wertpapierkennnummer (abgekürzt WKN) von dem ETF. Bei den meisten Anbietern brauchst du die Nummer beim Erstellen eines Sparplans oder einer einmaligen Investition in diesen.

Du findest die WKN zum Beispiel bei justETF ganz oben auf der Detailseite zum jeweiligen ETF.

Schritt 3: Sparplan einrichten

Wenn Du ein Depot eröffnet und den passenden ETF ausgewählt hast, musst du nur noch einen Sparplan zum automatischen regelmäßigen Investieren einrichten. Das ist sehr einfach und vergleichbar mit dem Einrichten eines Dauerauftrages bei deiner Bank.

Je nach Bank und Depotanbieter sieht die Maske hierfür natürlich unterschiedlich aus. Ich kann Dir aber sagen, welche Informationen du angeben musst:

- die Wertpapierkennnummer des ETFs, in den du investieren willst

- das Intervall, in dem du investieren willst (zum Beispiel monatlich, quartalsweise etc.)

- die Höhe der regelmäßigen Investition

- bei einem Sparplan auf mehrere ETFs noch die Verteilung der Sparsumme auf die einzelnen ETFs

- der Tag der Ausführung (z.B. 1./7./15. Des Monats)

- die IBAN des Kontos, von dem das Geld eingezogen werden soll

Fazit zur Altersvorsorge mit ETFS

Die meisten Menschen schieben das Thema Altersvorsorge immer vor sich her und gehen es nie wirklich an. Mit diesem Artikel hast du schon die perfekte Grundlage, um direkt loszulegen und den ersten Schritt zu machen.

Leg dir ein Depot für die Altersvorsorge an (wenn du noch keines hast) und richte den ersten ETF-Sparplan an, um für später vorzusorgen und gut aufgestellt zu sein.

Wenn du noch Fragen hast, dann schreib sie gerne in die Kommentare.