Inhaltsverzeichnis

ToggleIn diesem Beitrag wollen wir uns mit der Altersvorsorge für Selbstständige beschäftigen. Du erfährst, warum es so wichtig ist fürs Alter vorzusorgen und auf welche Weise die Vorsorge stattfinden kann.

Warum ist Altersvorsorge als Selbstständiger so wichtig?

Als Selbstständiger bist du in der Regel nicht in der gesetzlichen Rentenversicherung versichert. Wenn du im Alter eine Rente beziehen willst, musst du also selbst dafür vorsorgen und Geld investieren. Es ist daher als Selbstständiger besonders wichtig sich selbst aktiv um die Altersvorsorge zu kümmern. Ohne eine eigene Vorsorge stehst du sonst im Alter ziemlich schlecht da.

Optionen für die Altersvorsorge als Selbstständiger

Die Altersvorsorge ist ein essenzielles Thema für Selbstständige, da sie nicht automatisch in die gesetzliche Rentenversicherung einzahlen und daher eigenverantwortlich für ihre finanzielle Absicherung im Alter sorgen müssen. Im Folgenden werden die verschiedenen Möglichkeiten der Altersvorsorge detailliert vorgestellt.

Private Rentenversicherungen

Klassische Rentenversicherung

Die klassische Rentenversicherung ist eine konservative Anlagemöglichkeit, bei der die eingezahlten Beiträge sicher und fest verzinst werden. Sie bietet eine garantierte Rente im Alter, unabhängig von den Entwicklungen an den Finanzmärkten. Dies sorgt für Planungssicherheit, allerdings sind die Renditen in der Regel geringer als bei anderen Anlageformen.

Fondsgebundene Rentenversicherung

Im Gegensatz zur klassischen Rentenversicherung sind bei der fondsgebundenen Rentenversicherung die Beiträge in Investmentfonds angelegt. Dies bietet die Chance auf höhere Renditen, ist jedoch auch mit einem höheren Risiko verbunden. Die Höhe der späteren Rente hängt von der Entwicklung der gewählten Fonds ab, was eine gewisse Marktkenntnis und Risikobereitschaft erfordert.

Staatlich geförderte Altersvorsorge

Rürup-Rente

Die Rürup-Rente, auch Basisrente genannt, ist speziell für Selbstständige konzipiert und bietet attraktive steuerliche Vorteile. Beiträge zur Rürup-Rente können bis zu einem bestimmten Höchstbetrag als Sonderausgaben steuerlich abgesetzt werden. Die Rente wird im Alter lebenslang ausgezahlt, jedoch gibt es keine Möglichkeit einer Kapitalauszahlung. Zudem ist die Rürup-Rente nicht vererbbar oder beleihbar.

Riester-Rente (eingeschränkt für Selbstständige)

Die Riester-Rente ist primär für Angestellte gedacht, aber auch bestimmte Selbstständige, wie beispielsweise freiberufliche Künstler oder Handwerker, können sie abschließen, wenn sie in der gesetzlichen Rentenversicherung pflichtversichert sind. Die Riester-Rente bietet staatliche Zulagen und steuerliche Vorteile, doch ist sie für viele Selbstständige nicht zugänglich.

Betriebliche Altersvorsorge (bAV)

Auch Selbstständige haben die Möglichkeit, eine betriebliche Altersvorsorge (bAV) aufzubauen. Diese Form der Vorsorge ist besonders attraktiv, da sie steuerliche Vorteile und oft auch Zuschüsse vom Arbeitgeber beinhaltet. Für Selbstständige gibt es verschiedene Modelle:

Modelle und Möglichkeiten für Selbstständige

Direktversicherung: Eine einfache Form der bAV, bei der der Selbstständige regelmäßig Beiträge in eine Versicherung einzahlt, die später als Rente ausgezahlt wird.

Pensionskasse und Pensionsfonds: Diese Modelle bieten höhere Renditechancen und sind oft flexibler in der Anlage. Sie eignen sich besonders für Selbstständige, die bereit sind, ein gewisses Risiko einzugehen.

Unterstützungskasse: Diese ist besonders für Selbstständige mit höherem Einkommen attraktiv, da sie höhere Beiträge erlaubt und zusätzliche steuerliche Vorteile bietet.

Selbstständige Geldanlage

Der Nachteil bei all den vorgenannten Möglichkeiten zur Altersvorsorge ist, dass sie nicht so flexibel sind und du nicht einfach mit den Beiträgen aussetzen oder sie verändern kannst. Ganz anders sieht es aus, wenn du die Geldanlage in die eigenen Hände nimmst und dich komplett selbst darum eigenverantwortlich kümmerst.

Du kannst deine Altersvorsorge auch selbstständig durch das Investieren in Aktien und ETFs realisieren.

In diesem Abschnitt möchte ich näher darauf eingehen, wie diese Altersvorsorge aussehen könnte.

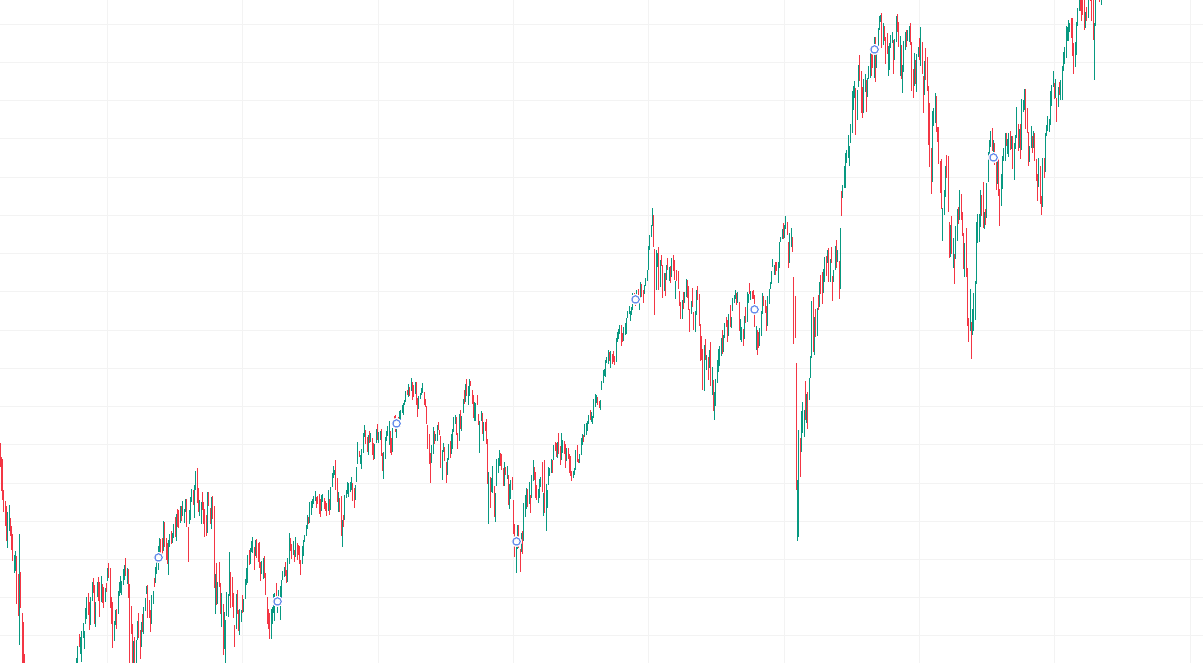

Altersvorsorge mit ETFs

ETFs eignen sich sehr gut, um damit für das Alter vorzusorgen. Ein ETF ist ein passiv gemanagter Fonds. Das bedeutet, dass im Gegensatz zu aktiv gemanagten Fonds es hier keinen Fondsmanager gibt, der über die Verteilung der Gelder entscheidet. ETFs sind daher sehr kostengünstig, weil der teure Fondsmanager entfällt. Zudem bildet ein ETF immer einen Index nach. Zum Beispiel den DAX oder einen anderen Aktienindex.

Du kannst mit der Investition in einen einzigen ETF in einen Korb von vielen Aktien investieren.

Gut geeignet für die Altersvorsorge sind zum Beispiel die ETFs auf den MSCI World den FTSE All-World Index.

Mit einer Investition zum Beispiel in den Vanguard FTSE All-World UCITS ETF Distributing investierst du in 4.290 Aktien auf der ganzen Welt.

Du kannst bei jedem normalen Broker einen Sparplan einrichten, wo jeden Monat eine festgelegte Summe in einen solchen ETF investiert wird. Der Vorteil hierbei ist, dass du jederzeit die Sparrate anpassen oder aussetzen lassen kannst.

Altersvorsorge mit Aktien

Du kannst auch durch das Investieren in einzelne Aktien für dein Alter vorsorgen. Dies ist mit einem etwas höheren Risiko verbunden, weil du in der Regel in weniger Aktien investieren wirst, als du es mit einem ETF machen würdest. Dafür besteht allerdings auch die Chance eine deutlich bessere Rendite zu erzielen als mit einem ETF.

Wichtig ist es hierbei nicht nach Bauchgefühl oder auf der Grundlage von Empfehlungen aus dem Bekanntenkreis zu investieren. Du solltest beim Investieren in Aktien eine eigene Strategie und einen guten Analyseprozess haben. Durch den Analyseprozess findest du für dich heraus, in welche Aktien es sich lohnt zu investieren.

Wenn du hierbei Unterstützung benötigst und an die Hand genommen werden willst, dann buch dir ein kostenfreies Erstgespräch mit einem aus unserem Team.

Wir bieten Ausbildungen an, wo man genau diese Fähigkeit erlernen kann. Du lernst bei uns, wie du gute Aktien findest, analysierst und zu einem guten Zeitpunkt in diese einsteigst.

Wie gesagt sind mit dem Investieren in einzelne Aktien deutlich bessere Renditen möglich. Dafür ist es allerdings wichtig zu wissen, was man tut.

Fazit

Es gibt viele verschiedene Wege für das Alter als Selbstständiger vorzusorgen. Einige Möglichkeiten habe ich dir hier in diesem Artikel aufgezeigt. Es liegt jetzt an dir den ersten Schritt zu machen und mit der Altersvorsorge zu starten. Wichtig ist es einfach anzufangen und die ersten Schritte zu gehen.